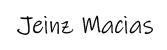

¿Qué errores evitar al ahorrar dinero?

¿Estás luchando por ahorrar dinero? ¿Sientes que tus esfuerzos son en vano? Si es así, es posible que estés cometiendo algunos errores comunes que están obstaculizando tu progreso financiero.

En este artículo, analizaremos los errores más frecuentes que debes evitar para lograr eficazmente tus objetivos de ahorro.

Evita estas trampas comunes al construir tu fondo de ahorro

No tener un plan claro y definido

Uno de los errores más comunes al intentar ahorrar es no tener un plan claro y definido. Sin una estrategia sólida, es fácil perderse en el camino y terminar gastando más de lo que se debería.

| Objetivo | Monto a ahorrar | Plazo | Estrategia |

|---|---|---|---|

| Viaje a Europa | $5,000 | 12 meses | Ahorrar $416.67 al mes |

| Pago inicial de la casa | $10,000 | 24 meses | Ahorrar $416.67 al mes, invertir en un fondo mutuo |

| Fondo de emergencia | $1,000 | 6 meses | Ahorrar $166.67 al mes |

Es importante:

- Definir objetivos realistas: El objetivo debe ser algo que realmente se quiera lograr y que esté dentro de las posibilidades financieras.

- Establecer un presupuesto: Saber cuánto dinero se ingresa y cuánto se gasta es fundamental para determinar cuánto se puede ahorrar.

- Priorizar las necesidades: Es importante diferenciar entre necesidades y deseos, para poder recortar gastos superfluos y destinar el dinero a objetivos de ahorro.

No aprovechar las herramientas de ahorro

En la actualidad existen herramientas y estrategias que facilitan el ahorro, como las cuentas de ahorro, fondos de inversión y planes de ahorro programados.

| Herramienta | Descripción | Beneficios |

|---|---|---|

| Cuenta de ahorro | Una cuenta bancaria diseñada para guardar dinero a largo plazo. | Mayor seguridad, acceso rápido al dinero. |

| Fondo de inversión | Permite invertir en diferentes activos, como acciones, bonos o bienes raíces. | Mayor potencial de retorno, diversificación de la inversión. |

| Plan de ahorro programado | Permite realizar transferencias automáticas de dinero a una cuenta de ahorro. | Mayor disciplina, ahorro regular sin esfuerzo. |

Es importante:

- Investigar diferentes opciones: No todas las herramientas son iguales, es importante comparar las opciones y elegir la que mejor se adapte a las necesidades.

- Aprovechar las ventajas de cada herramienta: Cada herramienta tiene sus propios beneficios, como tasas de interés, comisiones y plazos de inversión.

- No tener miedo de preguntar: Si se tiene alguna duda sobre las herramientas de ahorro, es importante consultar con un experto financiero.

¿Qué se debe evitar para ahorrar?

Gastos Impulsivos

Evitar los gastos impulsivos es fundamental para ahorrar. Estos gastos suelen ser innecesarios y se realizan por un deseo repentino de adquirir un producto o servicio sin una planificación previa.

- Evita comprar por impulso: Antes de comprar algo, pregúntate si realmente lo necesitas, si puedes esperar a comprarlo más adelante o si puedes conseguirlo a un mejor precio en otro lugar.

- Reduce las compras online: Las compras online facilitan el gasto impulsivo. Intenta comprar solo lo que necesitas y utiliza herramientas como listas de compras para controlar tus gastos.

- Ten cuidado con las ofertas y descuentos: No te dejes llevar por la tentación de comprar algo solo porque está de oferta. Asegúrate de que realmente necesitas el producto y de que el descuento es real.

Deudas y Préstamos

Las deudas y los préstamos pueden ser un gran obstáculo para el ahorro. El pago de intereses puede absorber una parte importante de tus ingresos, dificultando la acumulación de capital.

- Evita el uso excesivo de tarjetas de crédito: Las tarjetas de crédito pueden ser útiles, pero su uso excesivo puede generar deudas que dificultan el ahorro.

- Paga tus deudas lo antes posible: Cuanto antes pagues tus deudas, menos intereses pagarás a largo plazo.

- Evita pedir préstamos innecesarios: Solo pide préstamos para situaciones realmente importantes y asegúrate de poder pagar las cuotas sin comprometer tus finanzas.

Gastos Fijos

Los gastos fijos, como el alquiler, la luz, el agua o el internet, suelen ser inevitables, pero también pueden representar una parte importante de tu presupuesto.

- Busca alternativas más económicas: Investiga si hay opciones más baratas para tus gastos fijos, como un plan de internet más económico o un proveedor de energía más competitivo.

- Reduce el consumo: Utiliza menos energía, agua y gas para reducir tus facturas.

- Negocia tus contratos: Intenta negociar tus contratos de alquiler, internet, telefonía o servicios con proveedores para conseguir mejores precios.

¿Cómo es la mejor manera de ahorrar dinero?

Crear un presupuesto y adherirse a él

Un presupuesto es un plan financiero que te ayuda a controlar tu dinero. Al crear un presupuesto, debes registrar todos tus ingresos y gastos. Esto te permitirá ver dónde se va tu dinero y dónde puedes hacer recortes. Un presupuesto efectivo te ayudará a identificar áreas donde puedes gastar menos, como comidas fuera de casa, entretenimiento o suscripciones.

- Crea un presupuesto detallado: Registra todos tus ingresos y gastos mensuales. Distingue entre necesidades y deseos.

- Establece metas financieras: Tener objetivos financieros claros te ayudará a mantenerte motivado y a priorizar tus gastos.

- Monitorea tu presupuesto regularmente: Revisa tu presupuesto al menos una vez al mes para asegurarte de que sigues por buen camino y que no estás excediendo tu presupuesto.

Automatizar tus ahorros

La automatización de los ahorros es una forma efectiva de asegurarse de que estás ahorrando regularmente. Puedes configurar transferencias automáticas de tu cuenta corriente a tu cuenta de ahorros cada mes. De esta manera, no tendrás que preocuparte por recordar hacerlo manualmente.

- Establece transferencias automáticas: Configura transferencias regulares desde tu cuenta corriente a tu cuenta de ahorros.

- Aprovecha los ahorros de emergencia: Crea un fondo de emergencia para cubrir gastos inesperados.

- Considera planes de ahorro automático: Algunas instituciones financieras ofrecen planes de ahorro automático que te permiten invertir regularmente.

Buscar maneras de reducir gastos

Reducir los gastos es esencial para aumentar tus ahorros. Busca maneras de disminuir tus gastos diarios y considera alternativas más económicas.

- Analiza tus gastos: Revisa tus recibos y estados de cuenta para identificar áreas donde puedes reducir gastos.

- Busca ofertas y descuentos: Aprovecha las promociones y descuentos que ofrecen las tiendas y empresas.

- Cocina más en casa: Comer en casa es mucho más barato que comer fuera.

- Reduce el uso de transporte privado: Utiliza el transporte público, camina o anda en bicicleta.

- Cancela suscripciones innecesarias: Revisa tus suscripciones a servicios de streaming, revistas o gimnasios y cancela las que no utilizas.

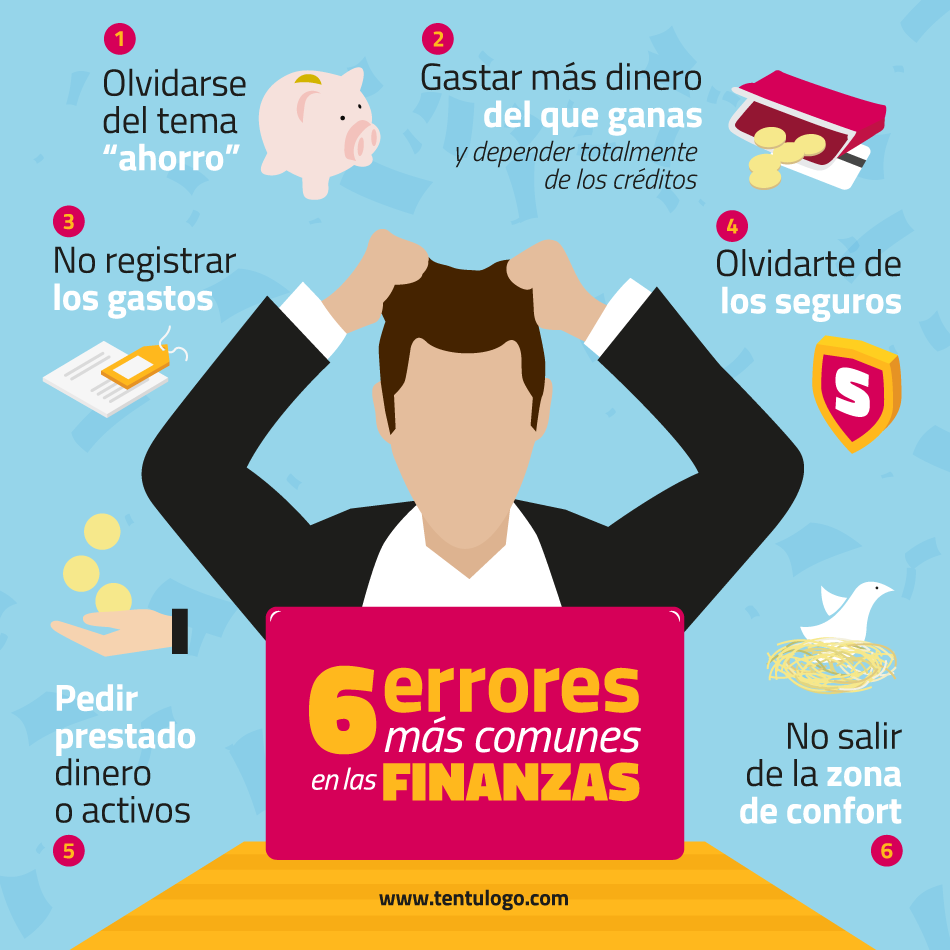

¿Qué desventajas tiene ahorrar?

Pérdida de poder adquisitivo

Ahorrar dinero en un entorno inflacionario puede resultar en una disminución del poder adquisitivo de tus ahorros. La inflación erosiona el valor del dinero con el tiempo, haciendo que tus ahorros valgan menos en el futuro. Esto es especialmente relevante si los intereses que ganas en tu ahorro son menores que la tasa de inflación.

- Inflación: El principal factor que afecta el poder adquisitivo de tus ahorros. Si la inflación es alta, el valor real de tu dinero disminuye con el tiempo, incluso si estás ahorrando.

- Tasa de interés: Si la tasa de interés que te ofrece el banco es baja o incluso negativa, tu ahorro no crecerá lo suficiente como para contrarrestar la inflación.

- Riesgo de oportunidad: Al guardar dinero, estás perdiendo la oportunidad de invertirlo en activos que puedan generar un rendimiento mayor que la inflación, como acciones o bienes raíces.

Oportunidad perdida de inversión

Ahorrar dinero puede significar que te estás perdiendo la oportunidad de invertir en activos que podrían generar mayores rendimientos a largo plazo. Las inversiones, como las acciones o los bienes raíces, tienen el potencial de generar ganancias que superan la inflación y aumentan el valor de tu dinero.

- Rendimientos potenciales: Invertir en acciones, bonos o bienes raíces puede generar mayores rendimientos que el simple acto de ahorrar.

- Crecimiento a largo plazo: Las inversiones tienen el potencial de crecer a largo plazo, proporcionándote mayores ganancias que si solo guardas tu dinero en una cuenta de ahorros.

- Diversificación: Invertir puede ayudarte a diversificar tu portafolio y reducir el riesgo asociado con la inflación.

Restricciones en el estilo de vida

Ahorrar puede implicar restricciones en el estilo de vida, ya que necesitas limitar tus gastos para destinar una parte de tus ingresos al ahorro. Esto puede significar que tengas que renunciar a ciertas comodidades o actividades, lo que puede generar un impacto negativo en tu calidad de vida.

- Sacrificios: Ahorrar requiere sacrificar ciertos gastos, como viajes, compras por impulso, o entretenimiento, lo que puede resultar frustrante o limitante.

- Restricciones sociales: El ahorro puede afectar la posibilidad de participar en actividades sociales o de entretenimiento que requieren un gasto significativo, como salir a cenar, ir al cine o viajar.

- Felicidad y satisfacción: Limitar tus gastos puede afectar tu felicidad y satisfacción, ya que puede impedirte disfrutar de ciertas experiencias o bienes que te proporcionan placer.

¿Qué factores impiden iniciarse en el ahorro?

Falta de educación financiera

Muchas personas carecen de los conocimientos básicos sobre cómo funciona el ahorro y la inversión. Esto puede llevar a una falta de confianza en la capacidad para gestionar las finanzas personales.

- Desconocimiento de las diferentes opciones de ahorro: No se tiene claro qué tipo de cuentas o instrumentos financieros son los más adecuados para cada situación.

- Falta de comprensión del interés compuesto: No se comprende el poder del interés compuesto para generar riqueza a largo plazo.

- Miedo a perder dinero: La percepción de riesgo puede ser un impedimento para empezar a ahorrar.

Prioridades inmediatas

En muchas ocasiones, las necesidades urgentes y los deseos inmediatos se anteponen al ahorro. La falta de planificación y control del presupuesto puede llevar a un gasto excesivo, dejando poco margen para ahorrar.

- Pago de deudas: Las deudas de consumo o tarjetas de crédito pueden absorber una gran parte del ingreso disponible, dejando poco margen para ahorrar.

- Gastos imprevistos: Problemas de salud, reparaciones del hogar o cualquier tipo de emergencia pueden consumir el presupuesto y dificultar el ahorro.

- Estilo de vida: Un estilo de vida consumista y la presión social pueden influir en el gasto, dejando poco espacio para el ahorro.

Hábito de gastar

Muchos individuos tienen un hábito arraigado de gastar sin control, lo que les impide dedicar una parte de sus ingresos al ahorro. La falta de disciplina y la incapacidad para resistir las tentaciones pueden ser un factor determinante.

- Compras por impulso: La compra compulsiva de productos que no son necesarios o el uso de tarjetas de crédito para adquirir bienes y servicios innecesarios reduce la posibilidad de ahorro.

- Comparación con otros: La presión social y el deseo de mantener un estilo de vida determinado pueden llevar a gastos innecesarios que impactan en la capacidad de ahorro.

- Falta de motivación: La falta de objetivos financieros claros y de un plan de ahorro puede desmotivar a las personas para empezar a ahorrar.

Preguntas frecuentes

¿Es necesario tener un presupuesto para evitar errores al ahorrar?

Sí, un presupuesto es fundamental para evitar errores al ahorrar. Un presupuesto te permite tener una visión clara de tus ingresos y gastos, lo que te ayudará a identificar áreas donde puedes reducir gastos y aumentar tu capacidad de ahorro. Sin un presupuesto, es fácil perder el control de tu dinero y cometer errores como gastar más de lo que ganas o dejar de lado tus objetivos financieros. Un presupuesto te proporciona un marco de referencia para tomar decisiones financieras inteligentes y te ayuda a mantenerte enfocado en tus objetivos de ahorro.

¿Es un error ahorrar solo cuando me sobra dinero?

Sí, es un error común esperar a que te sobre dinero para empezar a ahorrar. La clave para el éxito financiero es establecer un hábito de ahorro constante, independientemente de tu situación económica. Si solo ahorras cuando te sobra dinero, probablemente no estarás ahorrando lo suficiente para alcanzar tus objetivos a largo plazo. En cambio, programa un porcentaje fijo de tus ingresos para el ahorro, incluso si es una pequeña cantidad, y hazlo de forma regular. Esta disciplina te ayudará a construir un fondo de emergencia y a alcanzar tus metas financieras más rápido.

¿Es un error ahorrar solo en una cuenta de ahorros tradicional?

Depende de tus objetivos financieros y tolerancia al riesgo. Una cuenta de ahorros tradicional es una buena opción para el ahorro a corto plazo, ya que ofrece seguridad y acceso fácil a tu dinero. Sin embargo, para objetivos a largo plazo, como la jubilación, es importante considerar otras opciones de inversión que puedan ofrecer un mayor rendimiento, como acciones, bonos o fondos de inversión. Es importante diversificar tus ahorros y buscar opciones que te permitan obtener un rendimiento más alto a largo plazo, siempre teniendo en cuenta tu perfil de riesgo.

¿Es un error dejar de ahorrar cuando tengo deudas?

No necesariamente, pero es importante priorizar. Si tienes deudas con altas tasas de interés, como tarjetas de crédito, es recomendable dedicar parte de tus ingresos a pagarlas antes de comenzar a ahorrar. Sin embargo, no debes descuidar por completo el ahorro. Es fundamental tener un fondo de emergencia para imprevistos y también para cubrir gastos básicos en caso de que te quedes sin trabajo. Lo ideal es encontrar un equilibrio entre pagar deudas y ahorrar, buscando opciones para reducir tus deudas y aumentando gradualmente tus ahorros a medida que las vas pagando.

Si quieres conocer otros artículos parecidos a ¿Qué errores evitar al ahorrar dinero? puedes visitar la categoría Ahorro.