¿Cómo reducir deudas sin afectar el presupuesto?

¿Agobiado por las deudas pero temeroso de sacrificar tu estilo de vida? ¡No temáis! En este artículo, desvelaremos estrategias efectivas para reducir tus deudas sin arruinar tu presupuesto.

Explora técnicas innovadoras, consejos prácticos y cambios de mentalidad que te permitirán saldar tus obligaciones financieras sin comprometer tu bienestar.

Estrategias para Salir de Deudas sin Sacrificar tu Estilo de Vida

1. Prioriza tus Deudas y Crea un Plan de Pago

Es fundamental entender qué deudas te están afectando más. Puedes priorizar por:

| Tipo de Deuda | Tasa de Interés | Monto de la Deuda | Estrategia |

|---|---|---|---|

| Tarjeta de Crédito | 25% | $5,000 | Pago mínimo más extra, enfocarse en reducir el saldo rápidamente |

| Préstamo Personal | 10% | $10,000 | Pago mínimo más extra, buscar opciones de refinanciamiento con menor tasa |

| Préstamo Estudiantil | 5% | $20,000 | Pago mínimo, considerar programas de consolidación o perdón de deudas |

2. Encuentra Fuentes Adicionales de Ingresos

Aumentar tus ingresos te da más flexibilidad para destinar dinero extra a tus deudas sin tener que reducir drásticamente tus gastos.

| Fuente de Ingresos | Descripción | Ejemplo |

|---|---|---|

| Trabajo de Medio Tiempo | Trabajo adicional en un horario flexible | Cajero en una tienda, barista en un café |

| Freelance | Trabajo por proyectos para clientes independientes | Escritor, diseñador gráfico, desarrollador web |

| Venta de Objetos | Vender objetos usados en plataformas online o en persona | Ropa, muebles, joyas, arte |

| Renta de Propiedades | Alquilar una propiedad extra para obtener ingresos pasivos | Departamento, casa, espacio de trabajo |

3. Automatiza tus Pagos y Crea un Fondo de Emergencia

La automatización de los pagos te asegura que nunca te atrases en tus obligaciones.

| Estrategia | Descripción | Beneficios |

|---|---|---|

| Automatización de Pagos | Configurar pagos automáticos para las deudas | Evita atrasos, te libera de la preocupación por los pagos |

| Pagos Adicionales Automáticos | Programar transferencias automáticas para realizar pagos adicionales | Reduce el saldo de la deuda más rápido, ahorras dinero en intereses |

| Fondo de Emergencia | Ahorro para cubrir gastos inesperados | Evita recurrir a deudas en caso de emergencia, ofrece tranquilidad financiera |

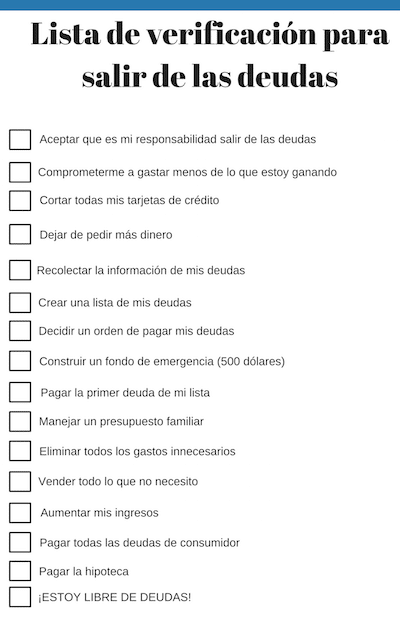

¿Cuál es la mejor opción para salir de deudas?

La mejor opción para salir de deudas depende de tu situación financiera específica, el tipo de deuda que tienes y tu tolerancia al riesgo. Sin embargo, existen algunas estrategias generales que pueden ayudarte a salir adelante.

1. Crear un presupuesto y reducir gastos

Crea un presupuesto detallado: Registra todos tus ingresos y gastos para identificar áreas donde puedes recortar.

Prioriza pagos: Enfócate en pagar primero las deudas con las tasas de interés más altas.

Reduce gastos innecesarios: Elimina suscripciones, reduce el consumo de servicios y busca alternativas más económicas para tus compras.

Establece un fondo de emergencia: Asegúrate de tener un fondo de emergencia para cubrir gastos imprevistos y evitar que la deuda crezca.

2. Consolidación de deudas

Préstamos de consolidación: Obtén un préstamo con una tasa de interés más baja para pagar todas tus deudas existentes.

Transferencias de saldo de tarjeta de crédito: Transfiere el saldo de tus tarjetas de crédito a una nueva con una tasa de interés promocional.

Considera las consecuencias: Asegúrate de que la nueva tasa de interés sea realmente más baja y que puedas pagar el préstamo en el plazo establecido.

3. Negociación con acreedores

Comunicate con tus acreedores: Explica tu situación financiera y busca opciones para reducir tus pagos o modificar los términos de tu deuda.

Considera programas de ayuda: Infórmate sobre programas de ayuda para personas con problemas de deuda, como planes de pago o reducciones de interés.

Ten en cuenta los riesgos: La negociación con acreedores puede afectar tu historial de crédito y tener consecuencias negativas a largo plazo.

¿Cómo salir de deudas sin arruinar tu crédito?

Gestiona tus deudas de forma inteligente

Para salir de deudas sin arruinar tu crédito, es crucial gestionar tus deudas de manera estratégica. En lugar de simplemente pagar el mínimo, prioriza las deudas con mayor interés. Esto te ayudará a reducir el costo total de tu deuda y a liberar recursos para pagar otras deudas más rápidamente.

- Utiliza el método de la bola de nieve: Este método consiste en ordenar tus deudas de menor a mayor saldo, sin importar la tasa de interés, y concentrarte en pagar la deuda más pequeña primero. Una vez que la pagas, usas esa misma cantidad para pagar la siguiente deuda, creando una bola de nieve que va creciendo.

- Utiliza el método de la avalancha: Este método prioriza las deudas con la tasa de interés más alta, sin importar el saldo. Esto te permite reducir el costo total de la deuda más rápido.

- Negocia con tus acreedores: En algunos casos, puedes negociar con tus acreedores para reducir la tasa de interés o el saldo de tu deuda. Puedes solicitar una reducción de la tasa de interés, una congelación temporal de los pagos o una reducción del saldo.

Crea un presupuesto y adhiérete a él

Un presupuesto te permite controlar tu dinero y tomar decisiones financieras inteligentes. Esto te ayudará a identificar dónde puedes reducir gastos, aumentar tus ingresos o renegociar tus deudas para salir de ellas de forma más rápida y segura.

- Rastrea tus gastos: Es fundamental saber a dónde va tu dinero para identificar áreas donde puedes reducir gastos. Utiliza una aplicación de presupuesto, una hoja de cálculo o un cuaderno para registrar todos tus gastos.

- Crea un plan de ahorro: Una vez que tengas un presupuesto, destina una parte de tu dinero a un fondo de emergencia. Esto te ayudará a evitar recurrir a las deudas en caso de un imprevisto.

- Prioriza tus necesidades: A veces es necesario hacer sacrificios para salir de deudas. Identifica tus necesidades básicas y prioriza tus gastos en ellas.

Mantén un buen historial de crédito

Pagar tus deudas a tiempo y en su totalidad es fundamental para mantener un buen historial de crédito. Un buen historial de crédito te ayudará a obtener mejores tasas de interés en préstamos futuros y a acceder a mejores condiciones financieras.

- Paga tus facturas a tiempo: Evita los pagos atrasados, ya que esto puede afectar negativamente tu puntaje de crédito. Configura recordatorios o utiliza herramientas de pago automático para evitar olvidos.

- Reduce tu utilización de crédito: Es importante mantener un bajo índice de utilización de crédito, que se calcula dividiendo el saldo de tus tarjetas de crédito por tu límite total de crédito. Intenta mantener este índice por debajo del 30%.

- No abras demasiadas cuentas de crédito: Cada vez que solicitas una nueva cuenta de crédito, se realiza una consulta dura a tu historial de crédito. Demasiadas consultas duras pueden afectar negativamente tu puntaje de crédito.

¿Qué es el programa de alivio de deudas?

¿Qué es un programa de alivio de deudas?

Un programa de alivio de deudas es un plan que ayuda a las personas a reducir o eliminar sus deudas. Estos programas pueden ser ofrecidos por organizaciones sin fines de lucro, agencias gubernamentales, o empresas privadas. La mayoría de los programas de alivio de deudas se enfocan en una o más de las siguientes estrategias:

- Negociación con los acreedores: El programa negocia con los acreedores para reducir el monto total de la deuda, la tasa de interés o los pagos mensuales.

- Consolidación de deudas: El programa combina varias deudas en un solo préstamo con una tasa de interés más baja. Esto puede facilitar el pago de las deudas y reducir los intereses totales.

- Plan de pagos: El programa establece un plan de pagos para que el deudor pueda pagar sus deudas de forma gradual. Este plan puede incluir una reducción de los pagos mensuales o una extensión del plazo para pagar la deuda.

- Bancarrota: En algunos casos, la bancarrota puede ser una opción para aliviar las deudas. La bancarrota es un proceso legal que permite a las personas cancelar ciertas deudas o reorganizar sus obligaciones financieras.

¿Cómo funcionan los programas de alivio de deudas?

Los programas de alivio de deudas funcionan de diferentes maneras, pero generalmente siguen estos pasos:

- Recopilación de información: El programa solicita información sobre las deudas del deudor, como los saldos, las tasas de interés y los nombres de los acreedores.

- Evaluación de las opciones: El programa evalúa las opciones de alivio de deudas disponibles para el deudor.

- Negociación con los acreedores: Si el programa negocia con los acreedores, este contacto con los acreedores para intentar reducir el monto de la deuda o la tasa de interés.

- Implementación del plan: Una vez que se llega a un acuerdo, el programa ayuda al deudor a implementar el plan de alivio de deudas. Esto puede incluir el establecimiento de pagos mensuales, la consolidación de deudas o la presentación de una solicitud de bancarrota.

¿Qué debes considerar al elegir un programa de alivio de deudas?

Al elegir un programa de alivio de deudas, es importante considerar los siguientes factores:

- Costo del programa: Algunos programas de alivio de deudas cobran honorarios. Es importante comparar los costos de diferentes programas antes de tomar una decisión.

- Experiencia y reputación del programa: Investiga la experiencia y la reputación del programa. Busca información sobre la tasa de éxito del programa y las quejas de los clientes.

- Claridad y transparencia: El programa debe ser claro y transparente sobre sus servicios, costos y procesos. Asegúrate de entender completamente los términos del programa antes de inscribirte.

- Opciones de alivio de deudas: El programa debe ofrecer opciones de alivio de deudas que se adapten a tus necesidades y circunstancias.

¿Qué hacer cuando se tiene muchas deudas?

1. Evalúa tu Situación Financiera

El primer paso crucial es comprender la magnitud del problema. Es importante identificar las deudas que se tienen, sus montos, intereses y plazos de pago. Puedes elaborar un presupuesto personal que te permita identificar tus ingresos y gastos. Esta información te ayudará a tener una visión clara de tu situación actual y a planear estrategias para superar las deudas.

- Haz una lista de todas tus deudas: Incluye el monto total, la tasa de interés, el plazo de pago y el acreedor.

- Revisa tus ingresos y gastos: Crea un presupuesto detallado que te permita identificar dónde se va tu dinero.

- Determina cuánto dinero puedes destinar al pago de las deudas: Ten en cuenta tus necesidades básicas como vivienda, alimentación y transporte.

2. Busca Soluciones para Reducir las Deudas

Existen diferentes estrategias para reducir las deudas, es importante elegir las que se adapten a tu situación particular.

- Negocia con los acreedores: Intenta llegar a un acuerdo para reducir la tasa de interés o el monto total de la deuda.

- Consolida las deudas: Combina varias deudas en un solo préstamo con una tasa de interés más baja. Esto puede facilitar el pago y reducir el interés total.

- Utiliza un plan de presupuesto: El método de "bola de nieve" o "avalancha" son opciones populares para organizar el pago de las deudas.

- Considera la posibilidad de declararse en quiebra: En casos extremos, la bancarrota puede ser una opción para aliviar la carga de las deudas, pero debes tener en cuenta las consecuencias legales y financieras.

3. Prevención y Control de las Deudas

Después de haber tomado medidas para reducir tus deudas, es crucial tomar medidas para evitar volver a acumularlas.

- Planifica tu presupuesto: Asegúrate de que tus gastos no superen tus ingresos y crea un plan de ahorro para evitar recurrir a deudas.

- Evita los gastos impulsivos: Antes de realizar una compra, pregúntate si realmente la necesitas y si puedes pagarla.

- Utiliza el crédito con responsabilidad: Solo pide prestado el dinero que puedas pagar y paga tus tarjetas de crédito a tiempo.

- Busca asesoría financiera: Un profesional puede brindarte orientación para administrar tus finanzas de manera eficiente.

Preguntas frecuentes

¿Cómo puedo empezar a reducir mis deudas sin afectar mi presupuesto?

El primer paso para reducir tus deudas sin afectar tu presupuesto es identificar cuáles son tus deudas, sus montos, tasas de interés y fechas de pago. Una vez que tengas un panorama claro, puedes comenzar a priorizar las deudas con las tasas de interés más altas. Puedes enfocarte en pagar más del mínimo en estas deudas, o incluso optar por un método de avalancha, donde pagas la deuda con la tasa de interés más alta primero, hasta liquidarla por completo, y luego te enfocas en la siguiente deuda. Esto te ayudará a reducir el costo total de tu deuda y a acelerar el proceso de pago.

¿Qué consejos hay para reducir gastos sin afectar mi calidad de vida?

Reducir tus gastos sin afectar tu calidad de vida es posible con un poco de planificación y creatividad. En lugar de eliminar completamente ciertas actividades o necesidades, puedes buscar alternativas más económicas. Por ejemplo, en lugar de comer fuera todos los días, puedes preparar más comidas en casa, aprovechar ofertas en supermercados o restaurantes, y buscar opciones de entretenimiento más accesibles. También puedes reducir el consumo de energía en tu hogar, utilizar el transporte público o compartir viajes con amigos o compañeros de trabajo, y negociar tus tarifas de servicios como internet, teléfono o televisión.

¿Puedo solicitar un préstamo para consolidar mis deudas?

Solicitar un préstamo para consolidar tus deudas puede ser una opción si las tasas de interés del nuevo préstamo son más bajas que las de tus deudas actuales. Esto te permitirá unificar tus pagos en un solo lugar y reducir el costo total de tu deuda. Sin embargo, es importante que evalúes cuidadosamente las condiciones del nuevo préstamo, como la tasa de interés, el plazo de pago y los cargos asociados. Asegúrate de que el nuevo préstamo te permitirá reducir tu deuda y no te estará generando un mayor costo a largo plazo.

¿Qué medidas de austeridad puedo tomar sin comprometer mi salud o bienestar?

Las medidas de austeridad no deben afectar tu salud o bienestar. Si bien es importante reducir los gastos innecesarios, no debes comprometer tu salud física o mental por ahorrar dinero.

Es importante mantener una dieta saludable y realizar actividad física regularmente. Si necesitas atención médica o servicios de salud, no dudes en solicitarla. También puedes buscar alternativas más económicas para relajarte y combatir el estrés, como practicar actividades al aire libre, leer libros o escuchar música.

Si quieres conocer otros artículos parecidos a ¿Cómo reducir deudas sin afectar el presupuesto? puedes visitar la categoría Deuda.