¿Qué factores influyen en la aprobación de crédito?

Comprender los factores que influyen en la aprobación del crédito es crucial para cualquier persona que busque obtener financiamiento, ya sea para una hipoteca, un préstamo para automóvil o una tarjeta de crédito.

Al conocer estos factores y abordar las áreas problemáticas, los individuos pueden mejorar sus posibilidades de obtener la aprobación para el crédito que necesitan y asegurar su futuro financiero.

Los pilares de la aprobación crediticia: ¿Cómo te evalúan las entidades financieras?

Tu historial crediticio: La base de la confianza

El historial crediticio es la columna vertebral de cualquier solicitud de crédito. Refleja tu comportamiento financiero pasado, demostrando a la entidad financiera tu responsabilidad en el pago de deudas. Un historial positivo, con pagos realizados a tiempo y sin incidencias, es un sello de confianza que aumenta tus posibilidades de aprobación.

| Factor | Descripción |

|---|---|

| Puntaje de crédito | Un número que resume tu historial crediticio, reflejando tu riesgo como deudor. Un puntaje alto indica un menor riesgo y mayores posibilidades de aprobación. |

| Pagos a tiempo | Demuestra tu capacidad para administrar deudas y cumplir con los pagos. |

| Líneas de crédito abiertas | Tener una buena mezcla de préstamos y tarjetas de crédito abiertas, sin sobreutilizarlas, indica un manejo responsable del crédito. |

| Incidencias crediticias | Mora en pagos, incumplimiento de deudas, o quiebras, afectan negativamente tu historial y disminuyen las posibilidades de aprobación. |

Tus ingresos y capacidad de pago: ¿Puedes asumir la deuda?

Las entidades financieras evalúan tu capacidad para pagar la deuda que solicitas. Analizan tus ingresos y tus gastos para determinar si podrás afrontar las cuotas mensuales sin comprometer tu estabilidad financiera.

| Factor | Descripción |

|---|---|

| Ingresos estables y comprobables | Un empleo estable o ingresos regulares de otra fuente garantizan la capacidad de pago. |

| Relación deuda/ingreso (DTI) | Mide el porcentaje de tus ingresos que se destinan al pago de deudas. Una DTI baja, generalmente por debajo del 43%, indica una mejor capacidad para asumir nuevas obligaciones. |

| Gastos mensuales | Se consideran los gastos fijos como alquiler, servicios, y otros pagos para evaluar el presupuesto restante para las cuotas del crédito. |

| Patrimonio | La posesión de activos, como bienes raíces, vehículos, o ahorros, puede aumentar la confianza de la entidad financiera en tu capacidad de pago. |

Tu perfil y el tipo de crédito: ¿Qué necesitas y cómo te comprueban?

Las entidades financieras analizan tu perfil para determinar si el tipo de crédito que solicitas se ajusta a tus necesidades y capacidades. Además, verifican tu identidad y otros datos para garantizar la seguridad de la operación.

| Factor | Descripción |

|---|---|

| Propósito del crédito | Las entidades financieras evalúan si el crédito se utiliza para un fin personal, empresarial, o específico. |

| Cantidad solicitada | Se analiza si la cantidad solicitada es razonable y se ajusta a tus necesidades y capacidad de pago. |

| Verificación de identidad | Se realiza un proceso de verificación para confirmar tu identidad y evitar fraudes. |

| Consulta de referencias | En algunos casos, las entidades financieras pueden consultar referencias personales o profesionales para corroborar información. |

¿Qué factores tienden a influir en el proceso de aprobación de crédito?

Información Personal y Financiera

El historial crediticio juega un papel crucial en la evaluación de riesgo. Un buen historial con pagos puntuales y bajos niveles de deuda demuestra responsabilidad financiera. Otros factores relevantes son:

- Ingreso: Los ingresos estables y demostrables son cruciales para determinar la capacidad de pago del solicitante.

- Deuda actual: La relación deuda-ingreso (DTI) es un indicador importante. Un DTI alto puede reducir la probabilidad de aprobación.

- Historial de crédito: Puntualidad en pagos, límites de crédito y otros datos del historial crediticio son revisados exhaustivamente.

- Información personal: Edad, estado civil, profesión, etc. pueden ser considerados en la evaluación.

Detalles de la Solicitud de Crédito

Las características del crédito solicitado también son determinantes en la decisión de aprobación:

- Monto del crédito: El monto solicitado debe ser razonable en relación con los ingresos del solicitante y su historial crediticio.

- Propósito del crédito: Algunos usos del crédito, como la compra de vivienda o la consolidación de deudas, pueden ser considerados con mayor favor.

- Tipo de crédito: Las diferentes instituciones financieras tienen políticas específicas para cada tipo de crédito (tarjetas de crédito, préstamos personales, hipotecas).

Factores Externos

El entorno económico también influye en la aprobación de crédito:

- Condición del mercado: En épocas de recesión, los prestamistas tienden a ser más cautos con las aprobaciones.

- Tasa de interés: Las tasas de interés fluctuantes afectan la rentabilidad de los préstamos.

- Regulaciones financieras: Las leyes y políticas gubernamentales impactan las prácticas de préstamo.

¿Qué factores se deben considerar para la aprobación de un crédito?

Factores Personales y Financieros

Las entidades financieras analizan aspectos clave de tu situación personal y financiera para determinar la aprobación de un crédito. Estos incluyen:

- Historial crediticio: Un buen historial crediticio demuestra tu responsabilidad en el pago de deudas, aumentando tus posibilidades de aprobación.

- Ingresos: Los ingresos que percibes son cruciales para evaluar tu capacidad de pago. Se verifica tu fuente de ingresos, su estabilidad y la relación entre tus ingresos y deudas.

- Deudas actuales: La cantidad de deudas que ya tienes impacta en tu capacidad de asumir nuevas responsabilidades financieras. Se analizan tus deudas actuales, su monto y las cuotas de pago.

- Puntaje de crédito: Este puntaje es una medida numérica que resume tu historial crediticio y refleja tu capacidad de pago. Cuanto más alto sea tu puntaje, mayores serán tus posibilidades de aprobación.

Detalles del Crédito Solicitado

Además de tu perfil personal, la entidad financiera evaluará las características del crédito que solicitas:

- Monto del crédito: El monto solicitado debe ser coherente con tus ingresos y tu capacidad de pago.

- Tipo de crédito: Cada tipo de crédito tiene sus propias condiciones, como el plazo de pago, la tasa de interés y los requisitos específicos.

- Propósito del crédito: La entidad financiera puede tener interés en conocer el destino del crédito. Algunos propósitos, como la educación o la compra de vivienda, pueden ser considerados más favorables.

Evaluación del Riesgo

Las entidades financieras utilizan modelos de evaluación de riesgo para determinar la probabilidad de que un prestatario cumpla con sus obligaciones de pago.

- Análisis de riesgo: Se analizan diversos factores para determinar el riesgo asociado a la concesión del crédito, como la situación económica actual, la estabilidad laboral y los antecedentes crediticios.

- Políticas internas: Cada entidad financiera tiene políticas internas que definen los criterios de aprobación y los límites de riesgo que están dispuestos a asumir.

¿Qué se tiene en cuenta para la aprobación de un crédito?

Información personal y financiera

Las entidades financieras analizan tu información personal y financiera para determinar tu capacidad de pago. Esto incluye:

- Identificación personal: Nombre completo, dirección, número de identificación, etc.

- Historial crediticio: Tu comportamiento de pago en préstamos y tarjetas de crédito anteriores.

- Ingresos: Comprobantes de ingresos, recibos de sueldo o estados de cuenta que demuestren tu capacidad de pago.

- Gastos: Información sobre tus deudas existentes, alquiler o hipoteca, etc.

- Patrimonio: Activos como propiedades, vehículos o inversiones.

Análisis del crédito solicitado

Se evalúan las características del crédito que solicitas, como:

- Monto del crédito: El dinero que solicitas.

- Plazo del crédito: El tiempo que te dan para pagar.

- Tipo de crédito: Préstamo personal, hipoteca, tarjeta de crédito, etc.

- Tasa de interés: El costo del dinero prestado.

- Comisiones: Cargos adicionales por el uso del crédito.

Políticas de la entidad financiera

Cada entidad financiera tiene sus propias políticas de aprobación de créditos, que pueden incluir:

- Requisitos específicos: Edad mínima, tiempo mínimo de residencia, etc.

- Límites de crédito: Monto máximo que pueden prestar.

- Criterios de riesgo: Nivel de riesgo que están dispuestos a asumir.

- Evaluación de la solvencia: Capacidad de pago del solicitante.

¿Qué factores se deben considerar para el otorgamiento de créditos?

Capacidad de Pago

La capacidad de pago es un factor crucial para determinar la viabilidad de un crédito. Se busca asegurar que el solicitante tenga los recursos financieros necesarios para cubrir las cuotas del préstamo a tiempo.

- Ingresos: Se evalúan los ingresos del solicitante, incluyendo su salario, ingresos por inversiones o cualquier otra fuente de ingresos estable.

- Gastos: Se consideran los gastos del solicitante, como vivienda, alimentación, transporte y otras obligaciones financieras.

- Relación deuda/ingresos (DTI): Se calcula la relación entre las deudas actuales del solicitante y sus ingresos. Un DTI alto puede indicar que el solicitante tiene dificultades para manejar sus finanzas.

Historial de Crédito

El historial de crédito es un indicador importante de la responsabilidad financiera del solicitante. Se busca verificar si el solicitante ha cumplido con sus obligaciones de pago en el pasado.

- Puntaje de crédito: Se utiliza un sistema de puntuación para evaluar el historial de crédito del solicitante. Un puntaje de crédito alto indica un historial de pagos responsable.

- Informes de crédito: Se revisan los informes de crédito del solicitante para verificar su historial de préstamos, pagos, deudas y cualquier incumplimiento de pagos.

- Comportamiento de pago: Se evalúa la frecuencia y la puntualidad con la que el solicitante ha realizado sus pagos en el pasado.

Propósito del Crédito

El propósito del crédito es esencial para determinar la viabilidad del préstamo. Se busca asegurar que el crédito se utilizará para un propósito específico y justificado.

- Viabilidad del proyecto: Se evalúa la viabilidad del proyecto o la compra que se financiará con el crédito.

- Análisis del riesgo: Se determina el nivel de riesgo asociado con el proyecto o la compra.

- Capacidad de generación de ingresos: Si el crédito se destina a un proyecto o negocio, se busca evaluar la capacidad del proyecto para generar ingresos suficientes para cubrir las cuotas del préstamo.

Preguntas frecuentes

¿Qué es la aprobación de crédito y por qué es importante?

La aprobación de crédito se refiere al proceso por el cual una institución financiera evalúa si te otorga o no un préstamo o línea de crédito. Se basa en tu historial crediticio y capacidad de pago para determinar si eres un prestatario confiable. La importancia de la aprobación de crédito radica en que te permite acceder a servicios financieros como préstamos para la vivienda, vehículos, educación o incluso tarjetas de crédito. Una buena calificación crediticia te abre puertas a mejores opciones de financiamiento con tasas de interés más bajas.

¿Qué factores influyen en la aprobación de crédito?

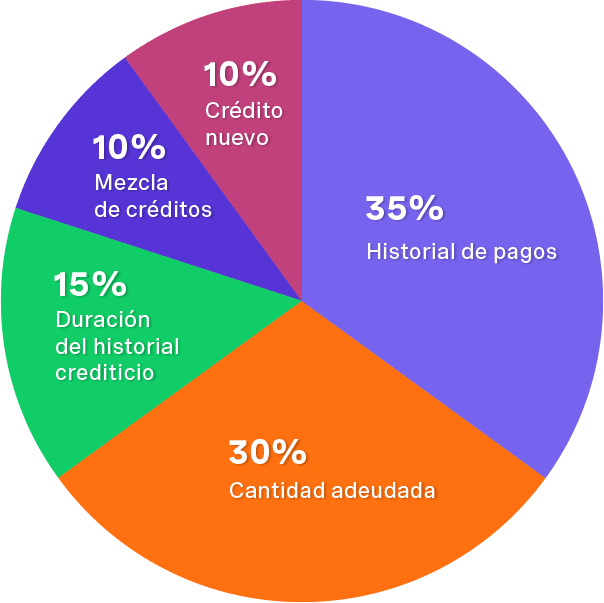

Existen varios factores que influyen en la aprobación de crédito, los cuales se dividen en dos categorías principales: historial crediticio y capacidad de pago.

Historial crediticio:

Puntaje de crédito: Es un indicador numérico que refleja tu historial de pagos y manejo del crédito.

Historial de pagos: Incluye el pago oportuno de cuentas como tarjetas de crédito, préstamos, servicios públicos y más.

Límites de crédito: Se refiere al monto total de crédito disponible que has utilizado.

Duración del crédito: Indica cuánto tiempo has utilizado el crédito y mantenido una buena gestión.

Consultas de crédito: Cada vez que solicitas crédito, las instituciones financieras revisan tu historial, lo que se registra como una consulta en tu reporte.

Capacidad de pago:

Ingresos: Tu fuente y nivel de ingresos son esenciales para evaluar tu capacidad de pago.

Deudas existentes: Las deudas actuales que tienes, como préstamos o tarjetas de crédito, también se toman en cuenta.

Gastos: Tus gastos mensuales, como vivienda, transporte y alimentación, se consideran para determinar tu capacidad de pago.

Proporción deuda/ingreso: Es un indicador que refleja el porcentaje de tus ingresos que se destinan al pago de deudas.

¿Cómo puedo mejorar mi calificación crediticia para obtener una mejor aprobación?

Puedes mejorar tu calificación crediticia tomando medidas como:

Pagar tus cuentas a tiempo: El pago puntual de tus deudas es fundamental para un buen historial crediticio.

Mantener tu límite de crédito bajo: No utilizar más del 30% de tu límite de crédito disponible ayuda a mantener una buena proporción.

Evitar solicitar mucho crédito: Cada consulta de crédito afecta tu puntaje, por lo que es recomendable solicitar crédito solo cuando sea necesario.

Revisar tu reporte de crédito: Revisa tu reporte de crédito regularmente para verificar su exactitud y detectar cualquier error.

Pagar deudas existentes: Centrarse en el pago de deudas existentes, especialmente las que tienen altas tasas de interés, puede mejorar tu calificación.

¿Qué puedo hacer si me han negado el crédito?

Si te han negado el crédito, no te desanimes. Puedes tomar las siguientes medidas:

Solicitar una explicación: Pregúntale al prestamista por qué te negaron el crédito para entender las razones específicas.

Revisar tu reporte de crédito: Verifica tu reporte de crédito en busca de errores que puedan estar afectando tu calificación.

Mejorar tu historial crediticio: Implementa estrategias para mejorar tu historial crediticio, como pagar tus deudas a tiempo y reducir el uso de tu límite de crédito.

Considerar alternativas de crédito: Existen opciones alternativas de crédito, como préstamos personales o tarjetas de crédito para personas con poco historial crediticio.

Esperar un tiempo: Es posible que la institución financiera te considere para un préstamo en el futuro si mejoras tu calificación crediticio.

Si quieres conocer otros artículos parecidos a ¿Qué factores influyen en la aprobación de crédito? puedes visitar la categoría Crédito.