¿Qué productos financieros ayudan a ahorrar?

¿Buscas formas efectivas de ahorrar tu dinero? ¡Has llegado al lugar indicado! En este artículo, exploraremos los diferentes tipos de productos financieros diseñados específicamente para ayudarte a alcanzar tus metas de ahorro.

Desde cuentas de ahorro tradicionales hasta innovadoras opciones de inversión, te guiaremos a través de las opciones disponibles para que puedas tomar decisiones informadas y comenzar a construir un futuro financiero estable.

Tus Aliados para el Ahorro: Productos Financieros que te Ayudan a Alcanzar tus Metas

Cuentas de Ahorro: La Base para tu Fondo de Emergencia

Las cuentas de ahorro son la herramienta básica para comenzar a ahorrar. Te permiten tener un acceso rápido a tu dinero, pero con un rendimiento bajo.

| Tipo de Cuenta | Características | Ventajas | Desventajas |

|---|---|---|---|

| Cuenta de Ahorro Tradicional | Ofrece un bajo rendimiento, pero con liquidez total. | Fácil acceso al dinero, seguridad. | Rendimiento bajo. |

| Cuenta de Ahorro de Alto Rendimiento | Ofrece un rendimiento mayor que las cuentas tradicionales, pero con restricciones en el número de retiros. | Mayor rendimiento que las cuentas tradicionales. | Menos flexibilidad en los retiros. |

Inversiones: Multiplicando tu Dinero a Largo Plazo

Las inversiones te permiten hacer crecer tu dinero a largo plazo. Existen diferentes tipos de inversiones con diferentes niveles de riesgo y rentabilidad.

| Tipo de Inversión | Características | Ventajas | Desventajas |

|---|---|---|---|

| Acciones | Representan una parte de la propiedad de una empresa. | Potencial de alto rendimiento. | Mayor riesgo de pérdida. |

| Bonos | Préstamos que se realizan a empresas o gobiernos. | Menor riesgo que las acciones, retorno fijo. | Rendimiento menor que las acciones. |

| Fondos Mutuos | Inversiones diversificadas en diferentes activos. | Diversificación de la inversión, gestión profesional. | Comisiones y gastos. |

Planes de Pensiones: Asegurando tu Futuro

Los planes de pensiones son una forma de ahorrar para la jubilación. Se trata de un sistema de ahorro a largo plazo que te permite acceder a una renta periódica al llegar a la edad de jubilación.

| Tipo de Plan | Características | Ventajas | Desventajas |

|---|---|---|---|

| Planes de Pensiones Individuales (PPIs) | Contratos de ahorro individual para la jubilación. | Flexibilidad en la aportación, deducciones fiscales. | Rendimiento variable. |

| Planes de Pensiones de Empleo | Planes de pensiones gestionados por la empresa. | Aportaciones de la empresa, deducciones fiscales. | Dependencia de la empresa. |

¿Qué productos financieros te permiten ahorrar?

Cuentas de Ahorro

Las cuentas de ahorro son una de las opciones más tradicionales y sencillas para ahorrar dinero. Se caracterizan por:

- Ofrecer una tasa de interés, aunque suele ser baja. Esta tasa te permite generar ganancias por tu dinero depositado.

- Permitir retiros de dinero, aunque pueden estar sujetos a restricciones o penalizaciones.

- Ser una opción de bajo riesgo, ya que tu capital está asegurado.

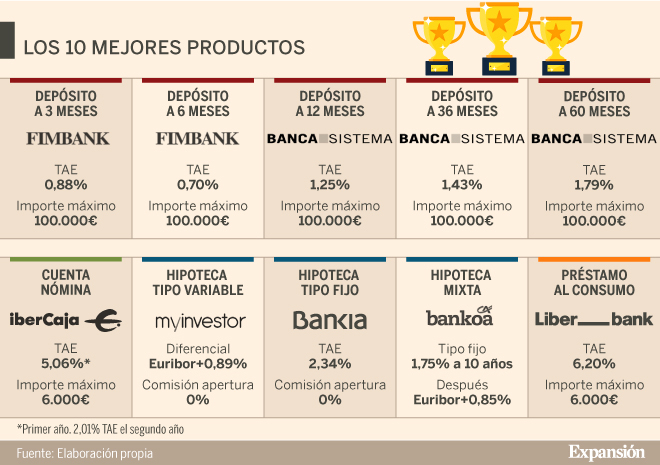

Depósitos a Plazo Fijo

Los depósitos a plazo fijo te permiten obtener una mayor rentabilidad a cambio de comprometer tu dinero por un período determinado.

- Ofrecen tasas de interés más altas que las cuentas de ahorro, ya que el dinero se mantiene inmovilizado por un tiempo.

- Tienen un plazo de vencimiento establecido, durante el cual no puedes retirar el dinero sin penalizaciones.

- Son una opción de bajo riesgo, similar a las cuentas de ahorro.

Fondos de Inversión

Los fondos de inversión te permiten invertir en una cartera diversificada de activos, como acciones, bonos o bienes raíces.

- Tienen un potencial de crecimiento más alto que las cuentas de ahorro o los depósitos a plazo fijo, pero también mayor riesgo.

- Permiten acceder a inversiones que de forma individual serían inaccesibles, como acciones de grandes empresas.

- Se caracterizan por una gestión profesional, que se encarga de administrar el dinero de los inversores.

¿Qué son los productos financieros de ahorro?

Los productos financieros de ahorro son herramientas que te permiten guardar dinero de manera segura y obtener un rendimiento a cambio. Estos productos te ayudan a alcanzar tus objetivos financieros a largo plazo, como la compra de una casa, la educación de tus hijos o la jubilación.

Tipos de productos financieros de ahorro

Existen diferentes tipos de productos financieros de ahorro, cada uno con sus características y ventajas:

- Cuentas de ahorro: Son cuentas bancarias que te permiten depositar y retirar dinero a tu gusto. Generalmente ofrecen un interés bajo, pero son una opción segura y accesible para guardar dinero a corto plazo.

- Depósitos a plazo fijo: Son inversiones que te comprometen a mantener tu dinero en el banco durante un tiempo determinado. A cambio, recibes un interés más alto que en las cuentas de ahorro.

- Fondos de inversión: Estos productos permiten invertir en un conjunto de activos, como acciones, bonos o bienes raíces. Ofrecen la posibilidad de obtener un mayor rendimiento, pero también implican mayor riesgo.

- Planes de pensiones: Son instrumentos de ahorro destinados a complementar tu pensión de jubilación. Te permiten ahorrar dinero a lo largo de tu vida laboral para tener una renta extra cuando te jubiles.

Factores a considerar al elegir un producto de ahorro

Antes de elegir un producto de ahorro, debes considerar factores como:

- Tu perfil de riesgo: ¿Te sientes cómodo con un riesgo alto o prefieres una opción más segura?

- Tu horizonte temporal: ¿Cuánto tiempo piensas mantener el dinero ahorrado?

- Tus necesidades financieras: ¿Para qué necesitas el dinero? ¿Es para una compra inmediata o para un objetivo a largo plazo?

- Las condiciones del producto: ¿Cuál es el interés que ofrece? ¿Hay comisiones o penalizaciones?

¿Dónde ahorrar mi dinero y ganar intereses?

¿Dónde puedo guardar mi dinero y que me den intereses?

Dependiendo de tu perfil de riesgo y el tiempo que tengas para invertir, existen diferentes opciones para que tu dinero te genere intereses. Aquí te presentamos algunas de las más populares:

- Cuentas de ahorro tradicionales: Estas cuentas te ofrecen un interés, aunque generalmente es bajo. Son una opción segura y accesible para empezar a ahorrar, pero no te ofrecen grandes ganancias.

- Cuentas de ahorro de alto rendimiento: Ofrecen mayores intereses que las cuentas tradicionales, pero pueden tener requisitos de saldo mínimo o plazos de tiempo específicos. Te brindan un rendimiento mayor, pero también pueden tener condiciones más estrictas.

- Certificados de Depósito (CDs): Son inversiones a plazo fijo con tasas de interés fijas. Te ofrecen una mayor rentabilidad que las cuentas de ahorro, pero no puedes acceder al dinero durante el plazo establecido. Son una opción adecuada si no necesitas el dinero en el corto plazo.

¿Qué tipo de inversión me conviene?

La mejor opción para ti dependerá de tus necesidades y objetivos financieros. Considera:

- Tu tolerancia al riesgo: ¿Estás dispuesto a correr el riesgo de perder dinero por una mayor rentabilidad o prefieres una opción más conservadora?

- Tu horizonte de inversión: ¿Necesitas el dinero a corto plazo o puedes invertirlo a largo plazo?

- Tus metas financieras: ¿Quieres comprar una casa, pagar la universidad o simplemente ahorrar para el futuro?

¿Qué debo tener en cuenta antes de invertir?

Antes de invertir tu dinero, es importante que te asegures de:

- Comparar las tasas de interés: Investiga las diferentes opciones de inversión y compara las tasas de interés que ofrecen.

- Entender los riesgos: Conoce los riesgos asociados a cada inversión y asegúrate de que estás dispuesto a aceptarlos.

- Leer la letra pequeña: Presta atención a los términos y condiciones de cada producto financiero y asegúrate de comprenderlos a la perfección.

¿Qué tipo de producto financiero le recomendarías a un ahorrador al que no le guste el riesgo?

Depósitos a plazo fijo

Los depósitos a plazo fijo son una opción ideal para ahorradores que buscan seguridad y rentabilidad a corto o mediano plazo. Se trata de una inversión que ofrece una tasa de interés fija y garantizada durante un período determinado. El capital invertido está protegido y se recupera al vencimiento del plazo, junto con los intereses acumulados.

- Seguridad del capital: El principal se encuentra protegido, evitando la posibilidad de pérdidas.

- Rentabilidad garantizada: La tasa de interés es fija y conocida desde el inicio.

- Flexibilidad: Existen plazos y montos de inversión variados para adaptarse a las necesidades de cada ahorrador.

Cuentas de ahorro

Las cuentas de ahorro son una opción tradicional para el ahorro, que ofrece un rendimiento ligeramente menor que los depósitos a plazo fijo, pero con la ventaja de la liquidez. Es decir, el dinero se puede retirar en cualquier momento sin necesidad de esperar un plazo determinado.

- Liquidez: El acceso al capital es inmediato, sin penalizaciones.

- Seguridad: El dinero depositado en una cuenta de ahorro está protegido por el Fondo de Garantía de Depósitos.

- Baja rentabilidad: La tasa de interés suele ser menor comparada con otros productos de inversión.

Bonos del Tesoro

Los bonos del tesoro son títulos de deuda emitidos por el gobierno, que ofrecen un rendimiento fijo y un bajo riesgo. Los bonos del tesoro son considerados una inversión segura y conservadora, ya que están respaldados por el gobierno.

- Bajo riesgo: Los bonos del tesoro son considerados una inversión de bajo riesgo, ya que el gobierno tiene la capacidad de pagar sus obligaciones.

- Rendimiento fijo: La tasa de interés se fija al momento de la emisión y no varía durante la vida del bono.

- Liquidez: Los bonos del tesoro se pueden negociar en el mercado secundario, lo que permite venderlos antes de su vencimiento.

Preguntas frecuentes

¿Qué productos financieros ayudan a ahorrar?

Existen diversos productos financieros que pueden ayudarte a alcanzar tus metas de ahorro. Algunos de los más comunes son:

- Cuentas de ahorro: Estas cuentas ofrecen tasas de interés bajas, pero son una forma segura y accesible de guardar dinero. Pueden ser ideales para empezar a ahorrar o para fondos de emergencia.

- Certificados de depósito (CDs): Los CDs te permiten depositar una cantidad fija de dinero por un plazo determinado, a cambio de una tasa de interés más alta que las cuentas de ahorro. Son una buena opción para ahorrar a largo plazo y obtener mayores rendimientos.

- Fondos de inversión: Te permiten invertir en una cartera diversificada de activos, como acciones, bonos y bienes raíces, con el objetivo de obtener mayores rendimientos que las cuentas de ahorro. Son ideales para inversores que buscan un crecimiento a largo plazo.

- Planes de ahorro para el retiro: Estas cuentas te permiten ahorrar dinero para tu jubilación, con beneficios fiscales especiales. Son una herramienta fundamental para asegurar tu futuro financiero.

Además de estos, existen otros productos financieros como cuentas de inversión individuales (IRAs), cuentas de jubilación 401(k), planes de ahorro universitario (529), entre otros, que te pueden ayudar a ahorrar para diferentes propósitos.

¿Cómo puedo elegir el producto financiero adecuado para mí?

La mejor opción para ti dependerá de tus necesidades y objetivos financieros. Debes considerar factores como:

- Tus metas de ahorro: ¿Para qué quieres ahorrar? ¿Cuánto tiempo necesitas para alcanzar tu objetivo?

- Tu tolerancia al riesgo: ¿Estás dispuesto a arriesgar tu dinero para obtener mayores rendimientos? ¿Prefieres una opción más segura con menor rentabilidad?

- Tu horizonte de inversión: ¿Cuánto tiempo planeas mantener tu dinero invertido?

- Tus necesidades fiscales: ¿Buscas opciones con beneficios fiscales especiales?

Es importante que te informes sobre las características de cada producto financiero y que consultes con un asesor financiero si necesitas ayuda para elegir el que mejor se adapte a tus necesidades.

¿Qué riesgos existen al invertir en productos financieros?

Todos los productos financieros tienen un cierto grado de riesgo. Es importante ser consciente de estos riesgos antes de invertir tu dinero. Algunos de los riesgos más comunes incluyen:

- Riesgo de mercado: El valor de las inversiones puede fluctuar debido a factores como la inflación, las tasas de interés y el desempeño de la economía.

- Riesgo de crédito: El riesgo de que un emisor de deuda, como un banco o una empresa, no pueda cumplir con sus obligaciones de pago.

- Riesgo de liquidez: El riesgo de que no puedas vender una inversión rápidamente al precio que deseas.

- Riesgo de inflación: El riesgo de que el valor de tu dinero disminuya debido a la inflación.

Es importante diversificar tus inversiones para mitigar estos riesgos y considerar tu tolerancia al riesgo al elegir productos financieros.

¿Cómo puedo empezar a ahorrar?

Empezar a ahorrar es más sencillo de lo que piensas. Puedes empezar con pequeños pasos:

- Establece un presupuesto: Identifica tus ingresos y gastos para saber cuánto dinero puedes destinar al ahorro.

- Fíjate metas de ahorro: Tener objetivos claros te motivará a ahorrar de forma consistente.

- Automatiza tus ahorros: Configura transferencias automáticas desde tu cuenta corriente a tu cuenta de ahorro.

- Reduce tus gastos: Busca formas de reducir tus gastos, como cocinar en casa en lugar de comer fuera o cancelar suscripciones que no utilizas.

No importa cuánto puedas ahorrar al principio. Lo importante es empezar y ser constante en tu esfuerzo.

Si quieres conocer otros artículos parecidos a ¿Qué productos financieros ayudan a ahorrar? puedes visitar la categoría Ahorro.