¿Qué tipos de crédito existen y cómo elegir?

En el mundo financiero actual, el crédito juega un papel crucial en nuestras vidas. Desde la compra de una vivienda hasta la financiación de estudios, el crédito puede ser un medio poderoso para alcanzar nuestras metas.

Sin embargo, navegar por el laberinto de opciones de crédito puede resultar abrumador.

En este artículo, exploraremos los diferentes tipos de crédito disponibles y te guiaremos para tomar una decisión informada al elegir el que mejor se adapte a tus necesidades.

Navegando por el laberinto del crédito: Tipos y elección inteligente

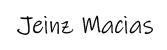

1. Tipos de crédito: Una panorámica

El mundo del crédito puede parecer complejo, pero comprender los diferentes tipos disponibles es el primer paso para tomar decisiones financieras acertadas. A continuación, se presentan algunos de los tipos de crédito más comunes:

Crédito personal

Este tipo de crédito se otorga a individuos para financiar necesidades personales como viajes, educación, mejoras en el hogar o consolidación de deudas. Se ofrece en forma de préstamos personales, tarjetas de crédito o líneas de crédito, y su tasa de interés depende del riesgo crediticio del solicitante.

Crédito hipotecario

Diseñado específicamente para la compra de propiedades inmobiliarias, el crédito hipotecario permite financiar la adquisición de viviendas, terrenos o locales comerciales. Existen diferentes tipos de hipotecas, como las hipotecas fijas (tasa de interés constante) y las hipotecas variables (tasa de interés fluctuante), cada una con sus ventajas y desventajas.

Crédito automotriz

Este crédito facilita la adquisición de vehículos nuevos o usados. Las entidades financieras ofrecen préstamos automotrices a diferentes plazos y con distintos tipos de interés, dependiendo del valor del vehículo, la antigüedad y el historial crediticio del solicitante.

Crédito empresarial

Destinado a empresas y emprendedores, este tipo de crédito permite financiar proyectos de inversión, capital de trabajo, adquisición de activos o expansión del negocio. Se puede obtener a través de préstamos comerciales, líneas de crédito empresariales o factoring.

Crédito para estudiantes

Este tipo de crédito ayuda a financiar los estudios universitarios o de posgrado. Se caracteriza por tasas de interés preferenciales y plazos de pago flexibles, pero es importante analizar las condiciones del crédito antes de solicitarlo.

2. Factores clave para elegir el crédito adecuado

Seleccionar el crédito adecuado requiere considerar varios factores cruciales:

| Factor | Descripción |

|---|---|

| Propósito del crédito | Determina el tipo de crédito más adecuado para la necesidad específica. |

| Cantidad de dinero necesaria | Influye en el tipo de crédito y la entidad financiera que mejor se ajusta al monto solicitado. |

| Plazo de pago | Es fundamental elegir un plazo que se ajuste al presupuesto y capacidad de pago. |

| Tasa de interés | La tasa de interés determina el costo total del crédito y debe ser analizada con detenimiento. |

| Comisiones y otros cargos | Se deben considerar las comisiones por apertura, manejo de cuenta y otros cargos que puedan aplicarse. |

| Requisitos de elegibilidad | Es importante verificar si se cumplen los requisitos de ingresos, historial crediticio y documentación. |

| Reputación de la entidad financiera | Es recomendable elegir una entidad financiera con buena reputación y experiencia en el mercado. |

3. Consejos para tomar una decisión informada

Para tomar una decisión inteligente, es crucial:

- Comparar las opciones de diferentes entidades financieras.

- Analizar las condiciones de cada crédito, incluyendo tasas, plazos y comisiones.

- Calcular la capacidad de pago para evitar endeudamiento excesivo.

- Leer detenidamente los términos y condiciones del contrato.

- Consultarse con un asesor financiero para obtener una visión experta.

¿Qué tipos de créditos existen?

Tipos de créditos según el destino

Los créditos se clasifican según su uso o destino final. Algunos ejemplos son:

- Crédito personal: Destinado a financiar gastos personales como viajes, estudios, eventos, etc.

- Crédito hipotecario: Para la compra de vivienda o construcción de la misma.

- Crédito automotriz: Para la compra de vehículos, ya sea nuevos o usados.

- Crédito empresarial: Dirigido a empresas para financiar sus operaciones, proyectos, inversiones, etc.

- Crédito para estudios: Destinado a financiar la educación, ya sea en universidades o escuelas.

Tipos de créditos según el plazo

La duración del préstamo también es un factor importante para clasificar los créditos.

- Crédito a corto plazo: Con plazos de pago menores a un año, como los créditos personales o para consumo.

- Crédito a mediano plazo: Con plazos de pago entre 1 y 5 años, como los créditos para la compra de vehículos.

- Crédito a largo plazo: Con plazos de pago mayores a 5 años, como los créditos hipotecarios.

Tipos de créditos según la forma de pago

La forma de pago de las cuotas del crédito también define un tipo de crédito.

- Crédito con amortización fija: El pago de las cuotas es siempre el mismo, incluyendo capital e intereses, durante todo el plazo del crédito.

- Crédito con amortización variable: Las cuotas pueden variar a lo largo del plazo, generalmente debido a cambios en los intereses o en el capital pendiente de pago.

¿Cómo se selecciona un crédito?

Define tus necesidades y presupuesto

Antes de empezar a buscar un crédito, es fundamental que tengas claro para qué necesitas el dinero y cuánto puedes pagar. Esto te ayudará a enfocar tu búsqueda y evitar sorpresas desagradables.

- Determina el monto que necesitas: Calcula con precisión el dinero que necesitas para cubrir tu necesidad, sin dejar de lado posibles gastos adicionales.

- Evalúa tu presupuesto: Ten en cuenta tus ingresos mensuales, tus gastos fijos y cuánto dinero te queda disponible para pagar las cuotas del crédito.

- Establece un plazo de pago: Define un plazo realista para pagar el crédito sin comprometer tu economía.

Compara diferentes opciones

Una vez que tengas claro tus necesidades y presupuesto, es hora de comparar diferentes opciones de crédito. Existen distintos tipos de créditos, cada uno con características propias, por lo que es importante elegir el que mejor se adapte a tu situación.

- Compara tasas de interés: El interés es el costo de pedir prestado el dinero. Es fundamental comparar las tasas de interés de diferentes instituciones financieras para encontrar la más conveniente.

- Compara comisiones y otros costos: Además del interés, existen otros costos asociados a los créditos, como comisiones por apertura, por cancelación anticipada o por mora. Es importante conocer todos estos costos antes de tomar una decisión.

- Considera los requisitos: Cada institución financiera tiene sus propios requisitos para otorgar un crédito. Asegúrate de que cumples con los requisitos de cada institución antes de solicitarlo.

Evalúa tu capacidad de pago

Es fundamental que evalúes tu capacidad de pago antes de solicitar un crédito. Si no puedes pagar las cuotas a tiempo, podrías incurrir en intereses adicionales, multas y afectar tu historial crediticio.

- Calcula el costo total del crédito: El costo total del crédito incluye el interés, las comisiones y cualquier otro costo asociado. Es importante conocer este costo antes de tomar una decisión.

- Planifica tus pagos: Crea un presupuesto que incluya el pago de las cuotas del crédito sin afectar tu economía.

- Considera un crédito responsable: Si tienes dudas sobre tu capacidad de pago, considera la posibilidad de solicitar un crédito menor o un plazo más largo.

¿Cuáles son los diferentes tipos de crédito que puedes tener?

Crédito al Consumo

El crédito al consumo te permite financiar la compra de bienes y servicios para tu uso personal. Es una opción popular para adquirir artículos costosos como electrodomésticos, muebles, vehículos, viajes o incluso para cubrir gastos médicos. Las entidades financieras te conceden un préstamo con un plazo de devolución predefinido y con un interés que se aplica al capital prestado.

- Crédito personal: Es un préstamo que puedes utilizar para cualquier propósito, sin necesidad de justificar el uso del dinero.

- Crédito revolving: Te permite realizar compras con una tarjeta de crédito y pagar solo una parte del saldo cada mes.

- Préstamos para la compra de bienes concretos: Estos préstamos están diseñados para financiar la compra de un bien específico, como un coche, una moto o un electrodoméstico.

- Financiación de viajes: Te permite pagar tus vacaciones en cuotas, aunque también hay algunas tarjetas de crédito con puntos canjeables por viajes.

Crédito Hipotecario

El crédito hipotecario es un préstamo que se utiliza para financiar la compra de una vivienda. Es un préstamo a largo plazo, con un interés fijo o variable, y se paga en cuotas mensuales durante un periodo que puede llegar a 30 años. El monto del préstamo suele estar limitado a un porcentaje del valor de la vivienda, y el banco suele solicitar una garantía hipotecaria para asegurar el préstamo.

- Hipotecas a tipo fijo: El interés que se aplica al préstamo se mantiene fijo durante toda la duración del préstamo.

- Hipotecas a tipo variable: El interés que se aplica al préstamo se actualiza periódicamente en función de un índice de referencia.

- Hipotecas mixtas: Combinan un periodo inicial de interés fijo con un periodo posterior de interés variable.

Crédito para Empresas

El crédito para empresas se utiliza para financiar las necesidades de las empresas, como la inversión en activos fijos, el capital de trabajo o la expansión del negocio. Existen diferentes tipos de crédito para empresas, con diferentes requisitos y condiciones.

- Préstamos comerciales: Se conceden a las empresas para financiar sus operaciones, como la compra de inventario o la contratación de personal.

- Líneas de crédito: Son una forma de financiación a corto plazo que permite a las empresas acceder a dinero en efectivo según lo necesiten.

- Financiación para la inversión: Se utiliza para financiar la compra de activos fijos, como edificios, maquinaria o equipos.

- Crédito para la innovación: Se destina a financiar proyectos de investigación, desarrollo e innovación.

¿Cómo elegir bien un préstamo?

Elegir el Tipo de Préstamo Adecuado

Antes de comenzar a comparar préstamos, es crucial determinar qué tipo de préstamo se ajusta mejor a tus necesidades y situación financiera.

- Préstamos Personales: Ideales para consolidar deudas, financiar gastos médicos o realizar compras importantes. Ofrecen flexibilidad en su uso, pero suelen tener tasas de interés más altas.

- Préstamos para Automóviles: Diseñados específicamente para la compra de vehículos. Suelen tener tasas de interés fijas y plazos más largos.

- Préstamos Hipotecarios: Para la adquisición de una vivienda. Las tasas de interés y los plazos de pago varían considerablemente, dependiendo del tipo de hipoteca.

- Préstamos Estudiantiles: Financian estudios universitarios. Existen diferentes programas y opciones con tasas de interés preferenciales.

Comparar Ofertas y Buscar la Mejor Opción

Una vez definido el tipo de préstamo, es momento de comparar diferentes ofertas de instituciones financieras.

- Tasa de Interés: Es el costo del dinero prestado. Cuanto más baja sea la tasa, menor será el pago total del préstamo.

- Plazo de Pago: Determina la duración del préstamo. Un plazo más largo significa pagos mensuales más bajos, pero un pago total más elevado.

- Comisiones: Algunas instituciones cobran comisiones por apertura, cancelación anticipada o manejo de la cuenta. Es crucial conocer los detalles para calcular el costo total del préstamo.

- Requisitos: Cada institución tiene sus propios requisitos de elegibilidad. Es importante verificar si cumples con ellos antes de solicitar el préstamo.

- Reputación de la Institución: Es recomendable elegir entidades financieras con buena reputación y trayectoria en el mercado.

Evaluar Tu Capacidad de Pago

Es fundamental analizar tu situación financiera para determinar si puedes afrontar las obligaciones del préstamo.

- Ingresos: Verifica si tus ingresos son suficientes para cubrir los pagos mensuales del préstamo sin afectar tu presupuesto.

- Gastos: Evalúa tus gastos fijos (vivienda, alimentación, transporte) y gastos variables (entretenimiento, compras) para saber cuánto dinero te queda disponible para el pago del préstamo.

- Deudas: Ten en cuenta las deudas existentes para determinar si puedes asumir una nueva obligación financiera sin comprometer tu estabilidad.

Preguntas frecuentes

¿Qué tipos de crédito existen?

Existen varios tipos de crédito, cada uno con características y usos específicos. Algunos de los más comunes son:

- Crédito de consumo: Este tipo de crédito se utiliza para financiar compras personales, como electrodomésticos, muebles, viajes o educación. Se divide en diferentes categorías, como tarjetas de crédito, préstamos personales, créditos de nómina y créditos automotrices.

- Crédito hipotecario: Este tipo de crédito se utiliza para financiar la compra de una vivienda. Se caracteriza por sus plazos largos y bajas tasas de interés, aunque suele requerir un pago inicial importante.

- Crédito empresarial: Este tipo de crédito se utiliza para financiar las actividades de una empresa. Se divide en diferentes categorías, como préstamos comerciales, líneas de crédito y factoring.

- Crédito revolving: Este tipo de crédito se caracteriza por permitir al usuario disponer de un límite de crédito que puede usar y reponer en cualquier momento. Los ejemplos más comunes son las tarjetas de crédito.

¿Cuál es el mejor tipo de crédito para mí?

El mejor tipo de crédito para ti dependerá de tus necesidades y circunstancias específicas. Es importante considerar:

- El propósito del crédito: ¿Necesitas financiación para una compra personal, para invertir en tu negocio o para adquirir una vivienda?

- El monto que necesitas: ¿Cuánto dinero necesitas pedir prestado?

- El plazo del crédito: ¿Cuánto tiempo tienes para devolver el dinero?

- Tu capacidad de pago: ¿Cuánto dinero puedes pagar mensualmente?

- Tu historial crediticio: Tu historial crediticio influirá en la tasa de interés que te ofrecen y en la posibilidad de que te aprueben el crédito.

¿Cómo puedo elegir un buen crédito?

Elegir un buen crédito requiere comparar las opciones disponibles y elegir la que mejor se adapte a tus necesidades. Es importante:

- Comparar las tasas de interés: Busca opciones con tasas de interés competitivas y bajas.

- Revisar las comisiones y cargos: Asegúrate de entender todas las comisiones y cargos asociados al crédito.

- Leer la letra pequeña: Lee cuidadosamente los términos y condiciones del contrato del crédito para comprender las obligaciones que adquieres.

- Buscar información sobre la entidad financiera: Asegúrate de que la entidad financiera es confiable y tiene una buena reputación.

¿Cómo puedo mejorar mi historial crediticio?

Un buen historial crediticio es fundamental para obtener un crédito con buenas condiciones. Puedes mejorar tu historial crediticio:

- Pagando tus deudas a tiempo: La puntualidad en los pagos es esencial para mantener un buen historial crediticio.

- Manteniendo un bajo nivel de endeudamiento: No te endeudes más de lo que puedas pagar cómodamente.

- Usando el crédito responsablemente: No uses todo tu límite de crédito y evita pedir nuevos créditos constantemente.

- Revisando tu informe crediticio: Revisa tu informe crediticio periódicamente para asegurarte de que no hay errores.

Si quieres conocer otros artículos parecidos a ¿Qué tipos de crédito existen y cómo elegir? puedes visitar la categoría Crédito.